Ja. Wenn Sie Ihr Leasingfahrzeug beruflich nutzen, können Sie es von der Steuer absetzen. Das Finanzamt hat dagegen keine Einwände.

Viele Leasingnehmer stellen sich bezüglich des Fahrzeugleasings die Frage, inwieweit und in welcher Form die entstehenden Kosten steuerlich wirksam absetzbar sind.

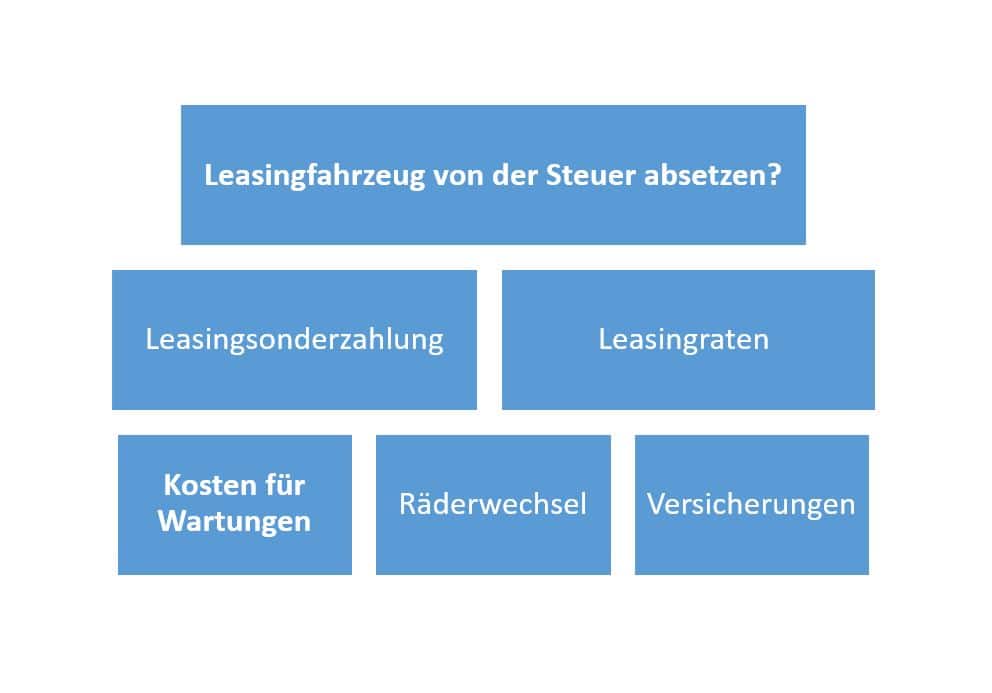

Es geht dabei um viele Kosten:

- Leasingsonderzahlung

- Leasingraten

- Kosten für Wartungen, Reparaturen und Inspektionen

- Räderwechsel

- Versicherungen

Es gilt bei diesen Kosten grundsätzlich: Wenn sie berufsbedingt anfallen, sind sie steuerlich wirksam, bei rein privatem Leasing sind sie es nicht. In der Praxis können sich diese Bestandteile beim Leasing durch Selbstständige und beim Firmenwagenleasing mischen, weshalb hier zu differenzieren ist. Der Privatanteil eines Selbstständigen ist nicht steuerwirksam.

Leasingfahrzeug von der Steuer absetzen?

Gewerbliches Leasing

Für gewerbliche Leasingnehmer – das sind alle Unternehmen und Selbstständigen – ist das Leasing steuerlich vorteilhaft. Wenn das Fahrzeug ausschließlich betrieblich genutzt wird, lassen sich alle Kosten zu 100 % von der Steuer absetzen. Allerdings ist das in der Praxis so gut wie nie der Fall, weshalb das Finanzamt genau wie beim finanzierten oder in bar bezahlen Fahrzeug hier genau hinschaut. Die private Nutzung, die so gut wie unumgänglich ist – es sei denn, der Leasingnehmer nutzt das Auto wirklich nur zu Dienstfahrten –, ist ein geldwerter Vorteil, der zu versteuern ist. Hierfür gibt es die Möglichkeit, 1 % des Listenpreises zu versteuern oder ein Fahrtenbuch zu führen. Entscheidend ist für die steuerliche Anerkennung auch der betriebliche Nutzungsanteil. Fällt dieser unter 10 %, droht rückwirkend die Kürzung des Betriebsausgabenabzugs zumindest für die Leasing-Sonderzahlung. Daher sollten Leasingnehmer die betriebliche Nutzung überwachen. Hierzu ein Beispiel:

- Ein Handwerker least einen Firmenwagen für 48 Monate und leistet 15.000 Euro Leasing-Sonderzahlung. Im ersten Jahr des Leasings fließt diese Sonderzahlung in voller Höhe in die Steuerabrechnung ein und mindert somit den zu versteuernden Gewinn. Das ist möglich, weil die betriebliche Nutzung anfangs über 50 % liegt. Doch ab dem zweiten Jahr schafft der Handwerker ein anderes, besser geeignetes Fahrzeug an und überlässt den Leasingwagen seiner Frau. Er nutzt ihn nur noch gelegentlich für betriebliche Zwecke, sodass der betriebliche Nutzungsanteil unter 10 % sinkt. Daraufhin ändert das Finanzamt auch den Steuerabzug für die Leasingsonderzahlung nach § 175 Absatz 1 S. 1 Nr. 2 AO. Der Betriebsausgabenabzug wird für die Leasing-Sonderzahlung gekürzt – und zwar um 11.150 Euro, nämlich 36/48 Monate x 15.000 Euro Sonderzahlung. Diese Kürzung ist nachträglich zu versteuern.

Was gilt bei Firmenwagen?

Wenn Arbeitnehmer einen geleasten Dienstwagen erhalten, müssen sie für ihre Privatfahrten – falls diese der Arbeitgeber erlaubt – und für die Fahrten zwischen Wohn- und Arbeitsort den geldwerten Vorteil versteuern. Sie führen dabei regelmäßig ein Fahrtenbuch. Über die Behandlung der Leasing-Sonderzahlung hat der BFH ein Urteil gesprochen (Az.: VI R 27/14, Urteil vom 3.9.2015). Bis dato hatten die Finanzämter die umstrittene Auffassung vertreten, dass die Leasing-Sonderzahlung im Erstjahr den Gesamtkosten zuzuschlagen sind. Das geschah zu Unrecht, urteilte der Bundesfinanzhof. Die bilanzielle Behandlung einer Leasing-Sonderzahlung ist ebenso wie die lohnsteuerliche Wirksamkeit zu behandeln.

Welche Kosten sind beim gewerblichen Leasing steuerlich wirksam?

Grundsätzlich sind alle Kosten für überwiegend gewerblich genutzte Fahrzeuge (über 50 % dienstliche Nutzung) steuerwirksam. Bei der Privatnutzung kann sich das Fahrtenbuch empfehlen, wenn diese Nutzung so klein ist, dass der Leasingnehmer mit dem Nachweis des sehr geringen Privatanteils steuerlich einen Vorteil erlangen würde. Ansonsten greift die unkomplizierte 1 % Regelung. Eine Besonderheit gibt es bei Elektroautos und Plug-in-Hybriden. Wer so ein Fahrzeug zwischen 2019 und 2021 kauft oder auch least, erhält Steuererleichterung für Elektroautos. Diese bestehen darin, dass nur der halbe Listenpreis als geldwerter Vorteil besteuert wird. Das Gewerbeleasing wird in der jährlichen Steuererklärung angeben. Das betrifft auch die Leasingsonderzahlung.

Die Mehrwertsteuer für die Leasingrate ist monatlich sofort steuerwirksam und wird somit bei der Umsatzsteuervoranmeldung unmittelbar zum Abzug gebracht. Um von den Steuervorteilen beim Gewerbeleasing zu profitieren, sollten Unternehmen und Selbstständige kurze Laufzeiten und hohe Raten beim Leasing wählen. Damit werden auch hohe Summen steuerlich wirksam. Das Gewerbeleasing führt zu klar planbarer Kosten, auch der Steuervorteil ist schon im Vorfeld genau kalkulierbar. Gerade Selbstständige – kleine Gewerbetreibende und Freiberufler – erhalten damit einen höheren Handlungsspielraum für ihre geschäftliche Tätigkeit. Sie müssen natürlich den geldwerten Vorteil versteuern. Wie hoch dieser ausfällt, zeigt ein Firmenwagenrechner.

Können Sie private Leasingkosten von der Steuer absetzen?

Eindeutig nein. Privatleasing bleibt ihre Privatsache. Sollten Sie allerdings das Leasingfahrzeug für Ihren Arbeitsweg oder gar für vom Arbeitgeber geforderte Dienstfahrten verwenden, könnten sie die Entfernungspauschale sowie anteilig Kosten für Ihre Kfz-Versicherung steuerlich wirksam in der Lohnsteuererklärung angeben. Inwieweit sich das lohnt, hängt von den Leasingraten und der Leasinglaufzeit sowie der Art Ihres Leasings (Restwert- oder Kilometerleasing) ab.

Keine Kommentare vorhanden